ریچارد وایکوف کیست؟

ریچارد وایکوف (Richard Wyckoff) یک تحلیلگر در بورس آمریکا بود که در قرن بیستم میلادی فعالیت میکرد. وایکوف به عنوان یکی از پیشگامان تحلیل تکنیکال شناخته میشود که معتقد بود میتوان پولهای هوشمند را ردیابی کرد.

وایکوف از سن 15 سالگی در یک کارگزاری مشغول به فعالیت بود و در سن 20 سالگی شرکت مستقلی تاسیس کرد. وی تاسیس مجله وال استریت «Wall Street» را در کارنامه خود دارد. بیش از دو دهه فعالیت در حوزه مالی و بازار سرمایه منجر به ایجاد الگوی وایکوف شد. متد وایکوف منجر به ایجاد تحلیلهای دقیقی شد که تا امروز از آنها استفاده میشود.

وی در دهههای پیش از رونق اینترنت و فناوری اطلاعات، با استفاده از دسترسی معمولی به دادههای بازار، تکنیکهای خود را توسعه داد. وایکوف به طور گسترده از نمودارهای قیمت و حجم استفاده میکرد و با تحلیل الگوها سعی در شناسایی الگوهای قیمتی و تغییرات در رفتار بازار داشت.

هدف الگوی وایکوف Wyckoff

وایکوف به زبان ساده با ردیابی پول هوشمند و با استفاده از الگوهای نموداری قیمت آینده را پیش بینی کرد. الگوی وایکوف یا روش وایکوف به معامله گران کمک میکند تا بهترین زمان ورود به سهم را تشخیص دهند و به سوددهی برسند. الگوی وایکوف ابتدا در تحلیل سهام مورد استفاده قرار گرفت اما بعدها در بازارهای مالی دیگر نیز به کار گرفته شد.

قانون بنیادی الگوی وایکوف

1- عرضه و تقاضا

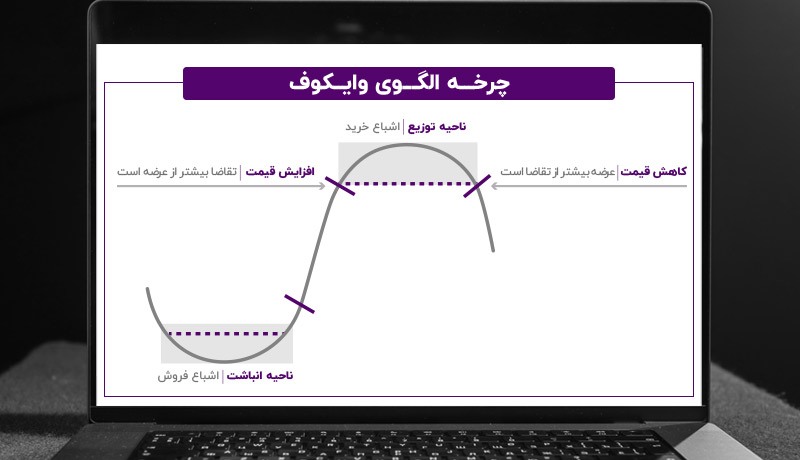

عرضه و تقاضا باعث ایجاد اعتدال در قیمت میشود. زمانی که عرضه و تقاضا از یکدیگر فاصله میگیرند، قیمت سهام و رفتار مصرف کنندگان تغییر میکند. زمانی که تقاضا بیش از عرضه باشد، قیمت افزایش و زمانی که عرضه بیش از تقاضا باشد، قیمت کاهش مییابد. بنابراین در قانون نخست متد وایکوف به عرضه و تقاضا و تاثیر آن بر قیمت اشاره دارد. معامله گران از قیمت و حجم معاملات برای بررسی این قانون استفاده میکنند.

2- علت و معلول

برخی معتقدند که قانون اول الگوی وایکوف گاهی به صورت تصادفی اتفاق میافتد اما در قانون دوم این نظر رد شده است. در این نظریه آمده است که فاز تجمیع و صعود، فاز توزیع و ریزش براساس علت و معلول است.

3- تلاش و نتیجه

براساس قانون سوم وایکوف، تغییر قیمت سهام ماحصل یک اقدام است و معاملهگران با بررسی حجم معاملات میتوانند تغییرات را مشاهده کنند. طبق این قانون، حجم و قیمت باید با یکدیگر هم سو باشد تا روند ادامه یابد. اگر حجم و قیمت همخوانی نداشته باشد، روند تغییر میکند.

نحوه تشکیل الگوی وایکوف

در الگوی وایکوف عملکرد و شناخت نهنگ های بازار اهمیت بسزایی دارد چرا که این افراد با خرید و فروش سهام خود جهت حرکت بازار را تعیین میکنند. نهنگهای بازار چگونه نمودار وایکوف را ایجاد میکنند:

1- انباشت

2- نشانه گذاری یا روند صعودی (الگوی وایکوف صعودی)

3- توزیع

4- کاهش ارزش یا روند نزولی

نخستین مرحله در تشکیل الگوی وایکوف، انباشت میباشد. در این مرحله سرمایه داران بزرگ شروع به خرید سهام میکنند. در مرحله انباشت با استفاده از حجم معاملات و قیمت میتوان بهترین زمان خرید سهام را تشخیص داد. پس از خرید سهام توسط بزرگان بازار، شاهد آغاز یک روند صعودی هستیم. در این مرحله سهامداران خرد متوجه ایجاد تغییر در سهام میشوند. با افزایش قیمت سهم، تقاضا نیز برای خرید سهام افزایش پیدا میکند.

مرحله سوم از چرخه بازار الگوی وایکوف شاهد افزایش عرضه توسط بزرگان بازار یا همان نهنگها در بازار ارز دیجیتال هستیم. سهامداران بزرگ در این نقطه به سود خود رسیده و قصد فروش سهام را دارند. افراد تازه وارد که تصور میکنند روند ادامه خواهد یافت، اقدام به خرید سهام میکنند اما با خروج سهامداران بزرگ شاهد عرضه بیشتر و در نهایت اصلاح قیمت سهم خواهیم بود. به این مرحله «توزیع» میگویند. در آخرین مرحله از چرخه الگوی وایکوف، شاهد عرضه بیشتر از تقاضا و کاهش قیمت بیشتر سهم خواهیم بود.

در چرخه الگوی وایکوف شاهد چهار قانون که پیش از این به آنها اشاره کردیم، بودیم. عرضه و تقاضا و علت و معلول در الگوی وایکوف کاملا مشهود است. در الگوی وایکوف پس از پایان بازار خرسی مجدد شاهد شروع افزایش تقاضا و ایجاد یک بازار گاوی خواهیم بود. به بیان دیگر، پس از اتمام فشار فشار، انباشت ایجاد میشود.

نمودار وایکوف

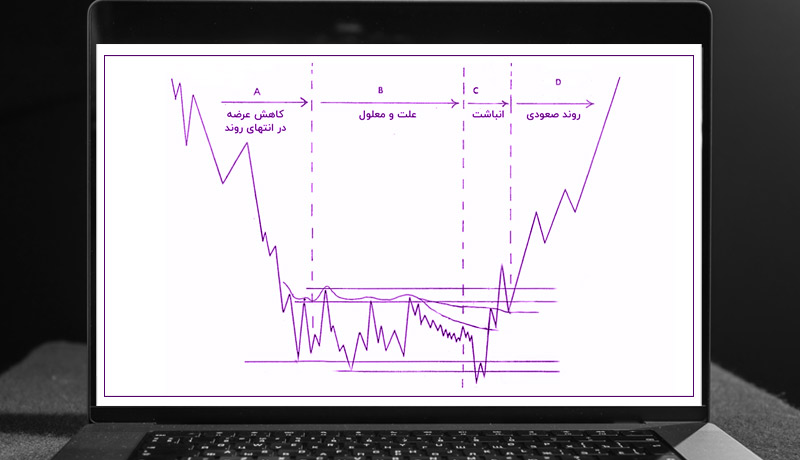

همان طور که در نمودار زیر مشاهده میکنید، در انتهای روند نزولی شاهد کاهش عرضه و جمع شدن سهام توسط بزرگان بازار هستیم. بخش B را میتوان در قانون وایکوف، علت و معلول دانست. این بخش در حال خنثی است به این معنی که با وجود خریدار همچنان عرضه زیاد است.

زمانی که خرید بزرگان بازار (نهنگ بازار) به اتمام رسید، روند صعودی آغاز میشود. در میانه روند صعودی معاملهگران با بررسی حجم معاملات و قیمت، وارد سهم میگردند. در اواخر روند صعودی سهامداران خرد تصمیم به خرید سهام میگیرند. در این مواقع بزرگان بازار از سهم خارج میشوند و کمکم روند نزولی سهم آغاز میشود.

جمع بندی

الگوی "Wyckoff" یک الگوی تحلیلی است که برای پیش بینی رفتار بازارهای مالی، از جمله بازار ارزهای دیجیتال، استفاده میشود. این الگو بر اساس تحلیل حرکت قیمت و حجم معاملات برای تشخیص الگوهای خاص بازار استوار است. در واقع، روش Wyckoff به مطالعه تاثیر تقاضا و عرضه در بازارهای مالی میپردازد.

این الگو توسط Richard D. Wyckoff در قرن بیستم توسعه یافته است و بر اساس مفهوم اصلی که در آن استفاده میشود، به عنوان «تحلیل و تکنیک توزیع و تجمیع» شناخته میشود. این روش بر ایدههایی مبتنی بر حجم معاملات و رفتار قیمتی تمرکز دارد و تلاش میکند با استفاده از این اطلاعات، رفتارهای آتی بازار را پیش بینی کند.

در بازار ارزهای دیجیتال الگوی Wyckoff میتواند به صورت مشابه مورد استفاده قرار گیرد، با توجه به اینکه رفتار بازار و تحرکات قیمت در این بازارها نیز تحت تأثیر تقاضا و عرضه است. این الگو میتواند به تحلیل و پیشبینی حرکتهای قیمتی در بازار ارز دیجیتال کمک کند، اما باید توجه داشت که با توجه به طبیعت پویای این بازارها، همیشه ممکن است پیشبینیها با قطعیت صد درصد رخ ندهد.

در آموزش های خانه ترید علیزاده تمامی ستاپ های ورود بر پایه سبک وایکوف ارایه شده اند. این سبک الگوهای متعددی دارد و در تایم بالا قابل بررسی است پس نباید با آن معاملات اسکلپ کار کرد.

تمامی سبک های بازار بر پایه وایکوف می باشند برای اطلاعات بیشتر می توانید کتاب های متعددی که در زمینه وایکوف می باشند مطالعه کنید.

دیدگاه خود را بنویسید